De export van levensmiddelen steeg in 2014 met 2,1%, verwacht wordt dat de export ook in 2015 zal blijven groeien.

- Sterke groei van de export van levensmiddelen naar overzeese markten

- Marges onder druk als gevolg van de hoge loon- en energiekosten

- Risicoacceptatiebeleid blijft voorzichtig

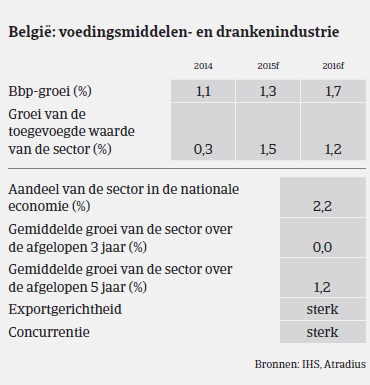

De Belgische foodsector boekte in 2014 een bescheiden omzetgroei van 0,3% tot 48,3 miljard euro. De investeringen door bedrijven die actief zijn in het foodsegment stegen met 11,9% tot een recordhoogte van 1,3 miljard euro. De Belgische foodsector biedt werk aan 187.000 mensen (totaal van de directe en indirecte werkgelegenheid) en zag zijn aandeel in de Belgische verwerkende industrie groeien tot 17,7%.

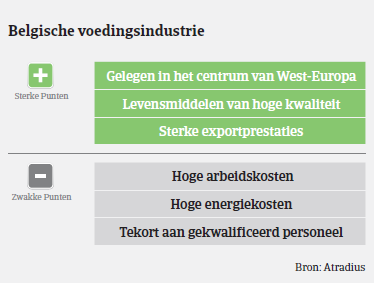

De export van levensmiddelen steeg in 2014 met 2,1%, wat resulteerde in een positieve handelsbalans van 3,9 miljard euro (+11,8%). Het grootste deel van de totale export gaat nog steeds naar Frankrijk, Nederland en Duitsland (57%), maar de export naar overzeese markten steeg met maar liefst 12,5%. Er werden zeer grote stijgingen genoteerd voor de uitvoer naar de Verenigde Staten (+17,4%), Brazilië (+31,9%) en China (+23,6%). De subsectoren met de sterkste export zijn vlees, zuivel, groenten en fruit, granen en dranken. Belangrijke verkoopargumenten voor de buitenlandse markt zijn de kwaliteits- en veiligheidsnormen en de proces- en productinnovatie. De Belgische foodsector blinkt ook uit door zijn organisatorische en marketinginnovatie. Verwacht wordt dat de export in 2015 zal blijven groeien, wat zal leiden tot een verdere toename van de werkgelegenheid in de sector.

De Belgische voedingssector wordt echter geconfronteerd met een aantal uitdagingen die de prestaties bemoeilijken. Om te beginnen zijn er de hoge energiekosten, die vooral kleinere levensmiddelenbedrijven treffen. Daarnaast kan de voedingssector moeilijk aan personeel komen dat over de juiste competenties voor de sector beschikt (bijvoorbeeld technici of machineoperators). Tegelijkertijd liggen de loonkosten 20% hoger dan in Frankrijk, Duitsland en Nederland – landen waar grote concurrenten gevestigd zijn. Dit heeft een negatieve weerslag op de winstmarges van veel Belgische levensmiddelenbedrijven. De recente stijging van de investeringen zou de productiviteit van de foodsector ten goede moeten komen, zodat de sector het hoofd kan bieden aan de stijgende prijsdruk die voortkomt uit de hoge binnenlandse loon- en energiekosten.

Sinds 2014 zien Belgische levensmiddelenbedrijven de grondstofprijzen dalen. Dit heeft negatieve gevolgen voor boeren en tuinders, maar schept kansen voor verwerkende bedrijven. Het is echter cruciaal om dergelijke prijsschommelingen af te dekken teneinde het risico voor de reeds krappe marges te beperken.

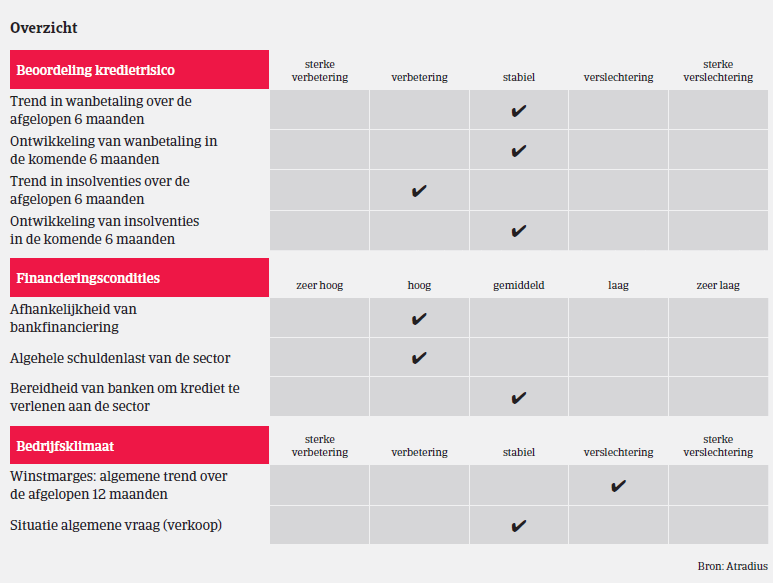

De wanbetalings- en insolventiecijfers in de voedingsindustrie zijn licht gedaald (84 gevallen van insolventie tussen januari en september 2015, versus 88 in dezelfde periode vorig jaar). Verwacht wordt dat het aantal gevallen van betalingsachterstand en insolventie de komende zes maanden stabiel blijft.

Ondanks de aanhoudende groei in de foodsector blijft ons risicoacceptatiebeleid over het algemeen voorzichtig. De subsector vlees kampt met margedruk en hevige concurrentie, en dat terwijl er in dit segment een consolidatie aan de gang is. Sommige vleesexporteurs ondervinden negatieve gevolgen van het Russische voedselimportverbod, dat ook de druk op het segment groenten en fruit heeft verhoogd.

Als gevolg van de afschaffing van de Europese melkquota zijn de melkprijzen gedaald, wat waarschijnlijk negatieve gevolgen zal hebben voor de producenten, maar een voordeel zal zijn voor melkverwerkende bedrijven.

We houden rekening met de seizoenstrends die van invloed zijn op de meeste subsectoren van de voedingsindustrie en beperken het kredietrisico door dekking voor een bepaalde termijn te bieden. We stellen ons in het algemeen voorzichtig op, maar proberen toch altijd manieren te vinden om de dekking te maximaliseren door extra informatie, bijvoorbeeld positieve betalingservaringen, te vergaren of door garanties van een sterker moederbedrijf te vragen.

Downloads

946KB PDF